Likwidacja odwrotnego obciążenia i zastąpienie go obowiązkowym split payment’em w początkowym okresie sprawi przedsiębiorcom sporo kłopotów. A sankcje nawet za najmniejsze błędy są dotkliwe…

Obowiązkowy spli payment już od 1 listopada 2019 r.

1 listopada 2019 r. to nie tylko dzień uroczystości Wszystkich Świętych, w świecie podatkowym to przede wszystkim dzień wejścia w życie zmian w stosowaniu mechanizmu podzielonej płatności (MPP, split payment) i dzień likwidacji odwrotnego obciążenia. Idąc za przykładem Ministerstwa Przedsiębiorczości i Technologii, poniżej przedstawiamy najważniejsze informacje o tym co czeka przedsiębiorców po 1 listopadzie.

Najważniejsze zmiany z punktu widzenia podatników VAT dotyczą, jakie zajdą w prawie podatkowym po 1 listopada to:

- wdrożenie obowiązku stosowania split payment dla konkretnych transakcji,

- wprowadzenie sankcji i kar dla firm objętych obowiązkowym MPP za niewłaściwe dokumentowanie transakcji lub płacenie poza systemem MPP (np. zwykłym przelewem lub z rachunku prywatnego),

- szersze niż dotąd możliwości wykorzystania środków zgromadzonych na koncie VAT,

- zastąpienie odwrotnego obciążenie VAT (stosowane w obrocie tzw. towarami wrażliwymi) obowiązkowym split payment’em.

Kto będzie musiał stosować split payment:

Obowiązkowy MPP obejmie sprzedawców i nabywców towarów lub usług wymienionych w załączniku 15 do ustawy o VAT, jeżeli wartość transakcji przekroczy 15 000 zł.

Chodzi m.in. o: dostawę płyt, arkuszy, folii i pasów z tworzyw sztucznych, wszelkiego rodzaju wyrobów ze stali, srebra, złota, aluminium, miedzi, elektronicznych układów scalonych, komputerów, dysków twardych, telefonów, telewizorów, aparatów fotograficznych i kamer cyfrowych, części do silników spalinowych, różnego rodzaju odpadów i surowców wtórnych, paliw, a także o usługi budowlane i sprzedaż detaliczną części samochodowych.

Konto bankowe a split payment:

Transakcje objęte obowiązkowym MPP muszą być realizowane przez rachunki rozliczeniowe założone dla działalności gospodarczej, czyli konta firmowe. Te rachunki widnieją w tzw. „białej liście podatników VAT (wykazie podatników VAT).

Przedsiębiorca wystawiając fakturę objętą MPP powinien sprawdzić, czy jego rachunek jest w wykazie, bo tylko wtedy kupujący może za nią zapłacić w MPP.

Należy także zwróć uwagę, że jeśli kupujący płaci za transakcję objętą obowiązkiem podzielenia płatności, musisz mieć konto VAT, żeby ją przyjąć. Bank lub SKOK otworzył takie konta automatycznie, kiedy weszły w życie przepisy o dobrowolnym MPP (w 2018 r.), o ile posiada się konto firmowe.

Nie trzeba jego numeru ani umieszczać go na fakturze – rozdzielenie należnej płatności na kwotę netto i VAT następuje w systemie banku.

Przedsiębiorcy korzystający z konta osobistego (ROR, prywatnego) nie będą mieć konta VAT – w tym przypadku nie będzie można przyjmować płatności objętych obowiązkowym MPP.

Obowiązki sprzedawcy w split payment:

Jeżeli przedsiębiorca jest podatnikiem VAT i wystawia fakturę dokumentującą sprzedaż towarów lub usług objętych obowiązkowym MPP, musi ją opisać zwrotem „mechanizm podzielonej płatności” oraz umożliwić nabywcy podzieloną płatność. To oznacza, że trzeba mieć konto VAT, na które trafi wykazana na fakturze kwota podatku.

Sankcje dla sprzedawcy za niestosowanie split payment:

- jeżeli naczelnik urzędu skarbowego lub naczelnik urzędu celno – skarbowego stwierdzi, że jako sprzedawca (firma) nie oznaczyłeś faktury zwrotem „mechanizm podzielonej płatności”, ustali dodatkowe zobowiązanie podatkowe. Będzie to kwota odpowiadająca 30% kwoty podatku VAT z faktury, przypadającej na dostawę towarów lub świadczenie usług objętych MPP.

- jeżeli prowadzisz jednoosobową działalność gospodarczą, za te wykroczenie ponosisz odpowiedzialność przewidzianą w kodeksie karnym skarbowym i możesz otrzymać grzywnę w wysokości do 180 stawek dziennych (może być to nawet 5,4 mln zł).

Jeśli faktura została źle oznaczona, można uniknąć sankcji, jeżeli kontrahent (nabywca) opłacając ją, zastosuje podzieloną płatność.

Obowiązki kupującego w split payment:

Jeżeli przedsiębiorca jest podatnikiem VAT i kupuje towary lub usługi objęte MPP, musi mieć rachunek rozliczeniowy założony dla działalności gospodarczej.

Fakturę, którą przedsiębiorca dostał od sprzedawcy lub zaliczkę opłaca stosując specjalny komunikat przelewu. Ten komunikat wyświetli się po zalogowaniu na rachunek bankowy przedsiębiorcy. W komunikacie podaje się kwotę podatku VAT (lub część), kwotę sprzedaży brutto (lub część), numer faktury, w związku z którą dokonywana jest płatność oraz NIP dostawcy.

Sankcje dla kupującego za niestosowanie split payment:

- jeżeli kupujący, pomimo obowiązku, nie rozliczy się w systemie MPP, urząd skarbowy ustali dodatkowe zobowiązanie podatkowe w wysokości 30% kwoty podatku VAT przypadającej na towaru lub usługi objęte MPP.

- jeżeli prowadzi się jednoosobową działalność gospodarczą, ponosi się za te wykroczenie odpowiedzialność przewidzianą w kodeksie karnym skarbowym i można otrzymać grzywnę w wysokości do 720 stawek dziennych (może być to nawet 21,6 mln zł).

Nawet jeżeli przedsiębiorca zapłaci za fakturę poza systemem MPP (np. zwykłym przelewem), możesz uniknąć sankcji, jeżeli sprzedawca prawidłowo rozliczy podatek VAT przypadający na tę sprzedaż.

Dodatkowo, jeżeli po 1 stycznia 2020 r., zapłaci się za fakturę z pominięciem MPP, taki wydatek (płatność) nie będzie stanowić kosztu uzyskania przychodu.

Rozszerzenie możliwości wykorzystania środków zgromadzonych na rachunku VAT:

Od 1 listopada 2019 r. przedsiębiorcy, którzy otrzymują zapłatę w systemie MPP, będą mieli więcej możliwości wykorzystania środków zgromadzonych na koncie VAT. Poza opłacaniem VAT z faktur otrzymanych od kontrahentów, VAT do urzędu skarbowego oraz odsetek od należnego podatku VAT i dodatkowego zobowiązania podatkowego, będą mogli je wykorzystać na zapłatę:

- podatku VAT z tytułu importu, odsetek za zwłokę w zapłacie podatku VAT oraz dodatkowego zobowiązania podatkowego,

- podatku dochodowego od osób fizycznych oraz podatku dochodowego od osób prawnych, zaliczek na te podatki, a także odsetek za zwłokę w tych podatkach,

- składek ZUS,

- podatku akcyzowego i przedpłat w podatku akcyzowym oraz odsetek od tych płatności,

- należności celnych oraz odsetek od tych należności.

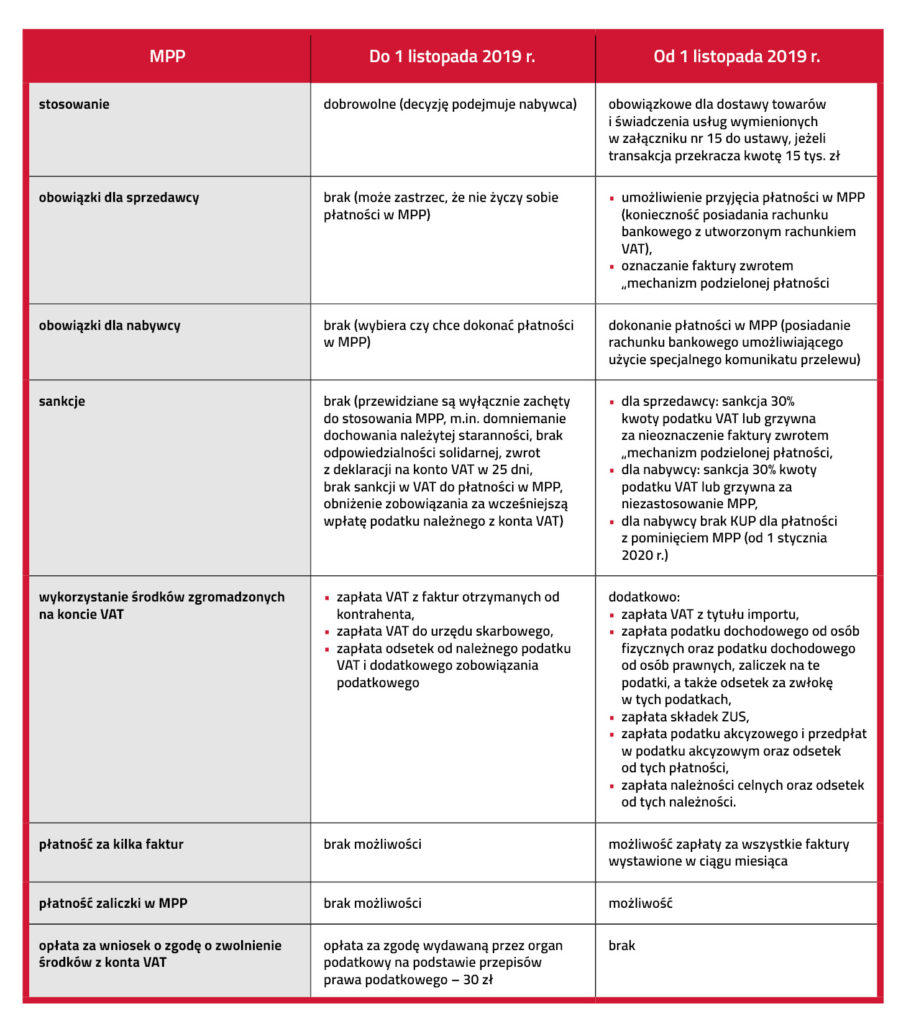

Poniżej przedstawiamy grafikę podsumowującą zmiany wchodzące z dniem 1 listopada 2019 r.

📎 Źródło: Ministerstwo Przedsiębiorczości i Technologii

🔗 Link: https://tiny.pl/tp2s4

Polub nas